주식시장에서 공매도란 향후 주가가 하락할 것으로 예상되는 종목의 주식을 빌려서 매도(주식을 파는 것)한 뒤 실제로 주가가 하락하면 싼값에 되사들여(쇼트커버링) 빌린 주식을 갚음으로써 차익을 얻는 매매기법이다.

예를 들어 A종목 주가가 1만 원이고 주가하락이 예상되는 경우,

이때 A종목 주식을 갖고 있지 않더라도 일단 1만 원에 공매도 주문을 낸다.

그리고 실제 주가가 8,000원으로 하락했을 때 A종목을 다시 사서 2,000원의 시세차익을 챙기는 것이다. 이처럼 공매도는 하락장에서 수익을 내기 위한 투자기법이다.

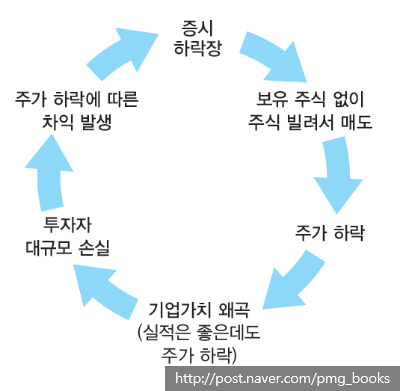

주식 공매도는 특정 주식의 가격이 단기적으로 과도하게 상승할 경우, 매도 주문을 증가시켜 주가를 정상 수준으로 되돌리는 등 증권시장의 유동성을 높이는 역할을 한다. 반면에 주식 공매도는 증권시장에서 시세조종과 채무불이행을 유발할 수 있다. 예를 들어 주식을 공매도한 후에 투자자는 주가 하락을 유도하기 위해 부정적 소문을 유포하거나 관계자는 부정적 기업보고서를 작성할 가능성이 있다. 또한 투자자의 예상과 달리 주식을 공매도한 후에 주가가 급등하면 손실부담이 증가해 빌린 주식을 제때 돌려주지 못하는 결제불이행이 발생할 수 있다.

공매도의 악순환

차입 공매도와 무차입 공매도

공매도는 차입(借入, 돈이나 물품 따위를 외부에서 꾸어 들임)이 확정된 타인의 주식, 채권 등 유가증권을 빌려 매도하는 차입 공매도(covered short selling)와 현재 유가증권을 보유하지 않은 상태에서 미리 파는 무차입 공매도(naked short selling)로 구분된다. 우리나라에서 기관투자자의 차입 공매도는 1996년 9월, 외국인투자자의 차입 공매도는 1998년 7월부터 각각 허용되었다. 그러나 무차입 공매도는 2000년 4월에 공매도한 주식이 결제되지 않는 사태가 발생하면서 금지되고 있다.

한편, 우리나라의 경우 빌려서 매도한 주식을 결제일 전에 원래 주인에게 되갚아야 하는데, 이를 위해 해당 종목을 재매수하는 것을 공매도 재매수(short covering)라고 한다. 공매도 재매수는 주식시장의 하락장세가 일단락되고 반등장세가 예상될 때 차익실현이나 손절매 전략으로 활용된다.

우리나라 공매도 제도의 변천

우리나라에서 주식 공매도는 1969년 2월 신용융자제도가 도입되면서 가능해졌고, 이후 1996년 9월 상장종목에 대한 금융기관 간 유가증권 대차제도가 허용되면서부터 활발해졌다. 그러나 2008년 금융위기 직전에 외국인 공매도가 전체 물량의 90%를 넘어 공매도 거래대금만 33조 원을 넘게 되었다. 외국인들은 연기금이나 예탁결제원에서 대량으로 주식을 빌린 다음 이를 바탕으로 공매도 주문을 냈던 것이다. 결국 금융당국은 금융위기 직후인 2008년 10월부터 2013년 11월까지 5년간 금융주에 대한 공매도를 전면 금지했고, 비금융주에 대한 공매도는 글로벌 금융위기 당시 8개월간, 유럽 재정위기 당시 3개월간 전면 금지했다.

이후 2020년 코로나19 감염이 전 세계로 확산된 가운데 폭락장이 이어지면서 공매도 세력이 기승을 부리자, 2020년 3월 16일부터 9월 15일까지 6개월간 전체 상장종목에 대한 공매도를 금지하는 조치를 내렸다. 그리고 이 공매도 한시적 금지조치는 2021년 3월 15일까지로 다시 6개월 연장됐다.

2020년 이전의 공매도 금지 조치는?

|

기간 |

비금융주 |

금융주 |

|

2008.10.1 ~ 2009.5.31 |

금지(8개월) |

금지(약 5년간) |

|

2009. 6. 1 ~ 2011. 8. 9 |

허용 |

|

|

2011.8.10 ~ 2011.11.9 |

금지(3개월) |

|

|

2011.11.10 ~ 2013.11.13 |

허용 |

|

|

2013.11.14 ~ 2020. 3.13 |

허용 |

허용 |

[네이버 지식백과] 공매도 (시사상식사전, pmg 지식엔진연구소)

어려운 주식 ㅠㅠ

한글을 읽으면서도 뭔 얘기인지 잘 모르는 ㅠ_ㅠ

역시 아무나 하는게 아닌가봐요

'공부하기 > 주식, 코인 공부' 카테고리의 다른 글

| 바이든 행정부의 성공할 수 있는 3대 주식 (0) | 2021.01.20 |

|---|---|

| 바이든은 취임 92년 만에 최고의 증시 랠리를 노린다. (0) | 2021.01.20 |

| AT&T가 은퇴자의 꿈의 주식인 이유 (0) | 2021.01.03 |

| 퇴직금에 이상적인 3가지 배당금 (0) | 2021.01.02 |

| 다우존스 200포인트 가까이 상승, 사상 최고치 경신하며 2020년 들썩 (0) | 2021.01.02 |

최근댓글